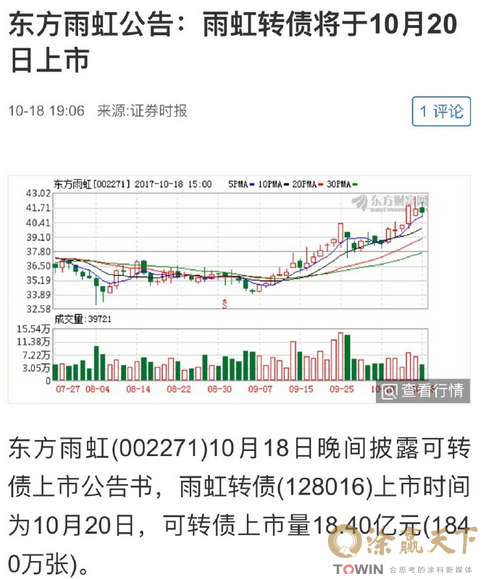

东方雨虹18日晚间披露可转换债券上市公告书:时间为2017年10月20日,上市量为18.40亿元(1,840万张)中标率仅为0.0013187948%

被投资者成为“免费彩票”的东方雨虹,在9月25日采用纯信用方式成功发行,火爆程度非同一般。东方雨虹18日晚间披露可转换公司债券上市公告书。雨虹转债上市时间为2017年10月20日,上市量为18.40亿元(1,840万张)中标率仅为0.0013187948%,但是这种既不需要持股市值,也不需要冻结资金的低风险玩法,毫无疑问地继续吸引着大批股民。哈哈哈,免费彩票可不是白叫的哦

首先我们来看看什么是转债

可转换债券 是指持有者可以在一定时期内按一定比例或价格将之转换成一定数量的另一种证券的债券,当然不转换成债券也可以,到期获得债券利息。

那为什么雨虹会转债呢?

跟大家说明一下可转债对公司的影响。可转债在未来大概率是要转股的,所以到时候公司的股份数会增加,每股收益会被摊薄,股东每股能分到的利润就变少了。

那是不是说明发可转债不好呢?也不是。公司发可转债是为了融资,如果融资能够帮助公司更好的发展,赚更多的钱,将来公司利润总体增长了,每股收益还会提高。所以通常来说,像可转债、增发、配股这样的再融资,都会导致公司短期每股利润下降,但是增加长期的发展潜力,我们可以看到通过本次转债雨虹的产能发展十分快速。

东方雨虹董事、总裁刘斌介绍说,根据上述募集资金使用计划,本次发行建设项目将大幅增加公司产品的产能。项目全部建成后,将增加防水卷材产能11440万平方米/年,增加防水涂料产能20万吨/年,砂浆产能40万吨/年以及上游非织造布产能4万吨/年。

近年来东方雨虹均处于供不应求的状态,为满足市场需求,已经通过延长设备运行时间、节假日连续生产等方式,增加产能的有效利用,致使生产线基本处于超产的状态,目前产能瓶颈是公司实现发展所需要解决的问题。本次公开发行可转债亦是希望通过募集资金支持主营业务发展,突破产能瓶颈,进一步提升雨虹的盈利能力。

小编总结一下啊,东方雨虹的意思就是:我们的机子日夜不停生产都不够卖,现在我们以转债的方式募集资金来扩大产能了,

不得不说,防水老大雨虹还真是厉害!

雨虹被投资者热捧

9月25日,雨虹转债作为国内首只采用信用申购的可转债正式面世,并迅速在市场上引起一阵骚动。中标率仅为0.0013187948%,看着散户们抢的火热就知道“免费彩票”可不是白叫的。

东方雨虹中签率今晚出了公告,本次转债有85%的股东行使了优先配售权,有15%的股东放弃了。按照目前的市场情况,雨虹转债上市后几乎没有可能跌破发行价100元,所以这15%的股东是放弃了稳赚的机会,肯定就是那些买了股票放在账户里不管的人,或者还没关注我的人~

700亿到800亿用时13天

700亿到800亿用时13天  东方雨虹出杀手锏,聘林

东方雨虹出杀手锏,聘林 东方雨虹第三次股权激励

东方雨虹第三次股权激励 从宣伟、三棵树、展辰、

从宣伟、三棵树、展辰、